Cerca de 24 milhões de pessoas que trabalharam com carteira assinada em 2022 poderão sacar R$ 22,6 bilhões do abono salarial de fevereiro a agosto do próximo ano. O Conselho Deliberativo do Fundo de Amparo ao Trabalhador (Codefat) aprovou nesta terça-feira (13) o calendário do Programa de Integração Social (PIS) e do Programa de Formação do Patrimônio do Servidor Público (Pasep) para 2024. Segundo o Codefat, o abono salarial do próximo ano será pago a 24,67 milhões de trabalhadores em todo o país. Desse total, 21,95 milhões que trabalham na iniciativa privada receberão R$ 19,8 bilhões do PIS e 2,72 milhões de servidores públicos, empregados de estatais e militares têm direito a R$ 2,7 bilhões do Pasep. O PIS é pago pela Caixa Econômica Federal e o Pasep, pelo Banco do Brasil.

Segundo o Codefat, o abono salarial do próximo ano será pago a 24,67 milhões de trabalhadores em todo o país. Desse total, 21,95 milhões que trabalham na iniciativa privada receberão R$ 19,8 bilhões do PIS e 2,72 milhões de servidores públicos, empregados de estatais e militares têm direito a R$ 2,7 bilhões do Pasep. O PIS é pago pela Caixa Econômica Federal e o Pasep, pelo Banco do Brasil.

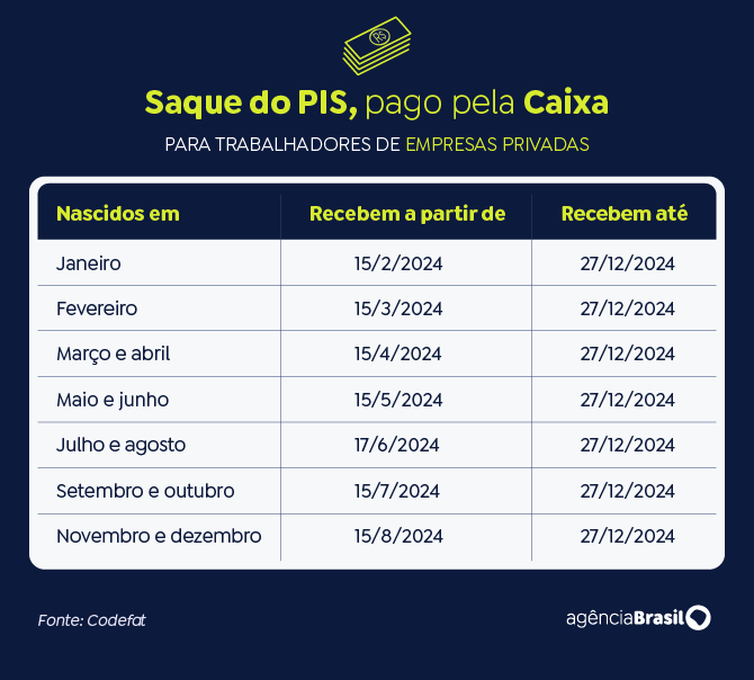

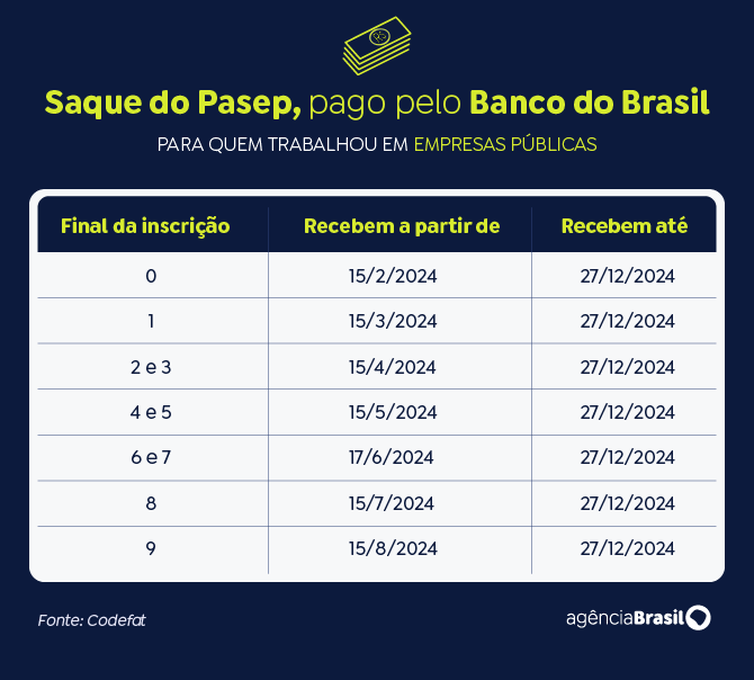

Como ocorre tradicionalmente, os pagamentos serão divididos em seis lotes, baseados no mês de nascimento, no caso do PIS, e no número final de inscrição, no caso do Pasep. O saque terá início nas datas de liberação dos lotes e acabará em 27 de dezembro de 2024. Após esse prazo, será necessário aguardar convocação especial do Ministério do Trabalho e Previdência.

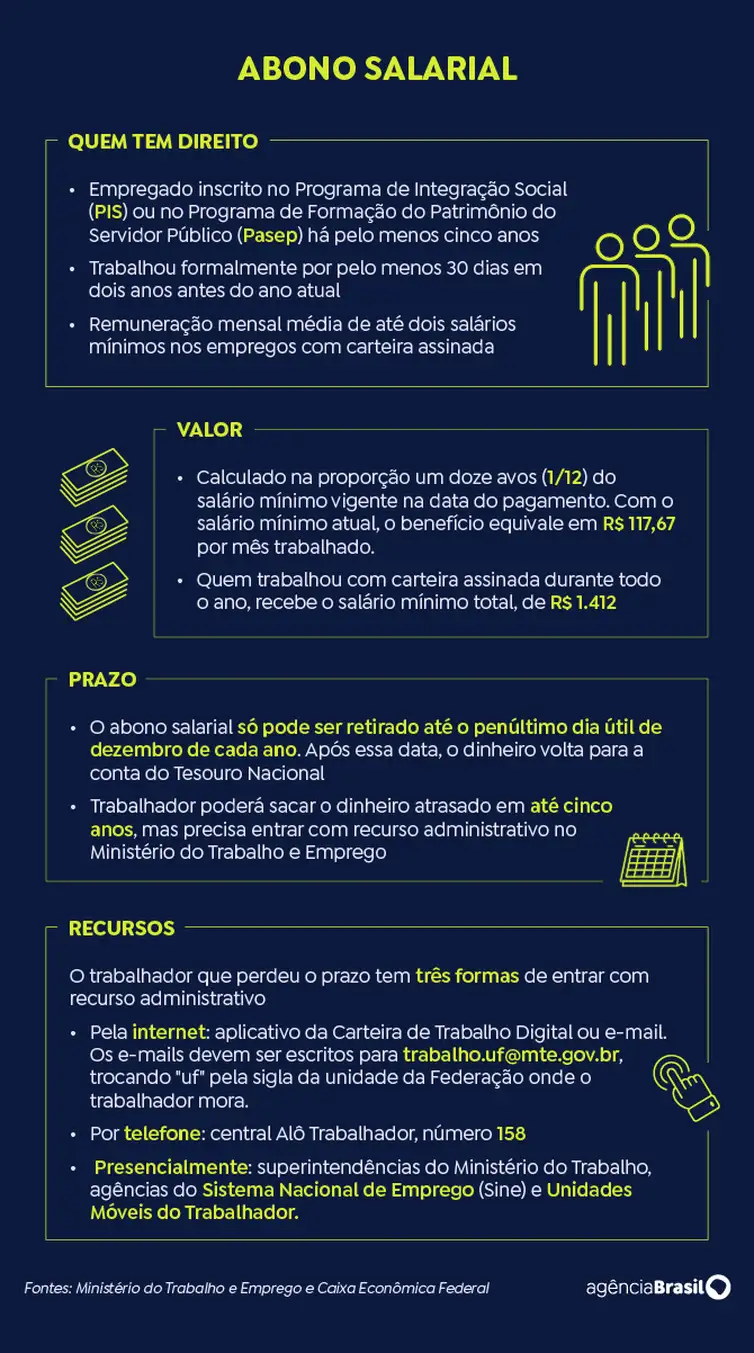

Quem tem direito

Tem direito ao benefício o trabalhador inscrito no PIS/Pasep há, pelo menos, 5 anos, e que tenha trabalhado formalmente por, no mínimo, 30 dias no ano-base considerado para a apuração, com remuneração mensal média de até dois salários mínimos. Também é necessário que os dados tenham sido informados corretamente pelo empregador na Relação Anual de Informações Sociais (Rais).

O valor do abono é proporcional ao período em que o empregado trabalhou com carteira assinada em 2022. Cada mês trabalhado equivale a um benefício de R$ 108,50, com períodos iguais ou superiores a 15 dias contados como mês cheio. Quem trabalhou 12 meses com carteira assinada receberá o salário mínimo cheio, previsto para R$ 1.413 no próximo ano, segundo o relatório setorial do Orçamento Geral da União de 2024.

Saque do PIS, pago pela Caixa

Para trabalhadores de empresas privadas

Nascidos em Recebem a partir de Recebem até

Janeiro 15/2/2024 27/12/2024

Fevereiro 15/3/2024 27/12/2024

Março e abril 15/4/2024 27/12/2024

Maio e junho 15/5/2024 27/12/2024

Julho e agosto 17/6/2024 27/12/2024

Setembro e outubro 15/7/2024 27/12/2024

Novembro e dezembro 17/8/2024 27/12/2024

Saque do Pasep, pago pelo Banco do Brasil

Para quem trabalhou em empresas públicas

Final da inscrição Recebem a partir de Recebem até

0 15/2/2024 27/12/2024

1 15/3/2024 27/12/2024

2 e 3 15/4/2024 27/12/2024

4 e 5 15/5/2024 27/12/2024

6 e 7 17/6/2024 27/12/2024

8 15/7/2024 27/12/2024

9 17/8/2024 27/12/2024

Fonte: Codefat

Pagamento

Trabalhadores da iniciativa privada com conta corrente ou poupança na Caixa receberão o crédito automaticamente no banco, de acordo com o mês de seu nascimento.

Os demais beneficiários receberão os valores por meio da poupança social digital, que pode ser movimentada pelo aplicativo Caixa Tem. Caso não seja possível a abertura da conta digital, o saque poderá ser realizado com o Cartão do Cidadão e senha nos terminais de autoatendimento, unidades lotéricas, Caixa Aqui ou agências, também de acordo com o calendário de pagamento escalonado por mês de nascimento.

O pagamento do abono do Pasep ocorre via crédito em conta para quem é correntista ou tem poupança no Banco do Brasil. O trabalhador que não é correntista do BB pode efetuar a transferência via TED para conta de sua titularidade nos terminais de autoatendimento e no portal www.bb.com.br/pasep ou no guichê de caixa das agências, mediante apresentação de documento oficial de identidade.

Até 2020, o abono salarial do ano anterior era pago de julho do ano corrente a junho do ano seguinte. No início de 2021, o Codefat atendeu a recomendação da Controladoria-Geral da União (CGU) e passou a depositar o dinheiro somente 2 anos após o trabalho com carteira assinada.

Segundo o Codefat, o abono salarial do próximo ano será pago a 24,67 milhões de trabalhadores em todo o país. Desse total, 21,95 milhões que trabalham na iniciativa privada receberão R$ 19,8 bilhões do PIS e 2,72 milhões de servidores públicos, empregados de estatais e militares têm direito a R$ 2,7 bilhões do Pasep. O PIS é pago pela Caixa Econômica Federal e o Pasep, pelo Banco do Brasil.

Segundo o Codefat, o abono salarial do próximo ano será pago a 24,67 milhões de trabalhadores em todo o país. Desse total, 21,95 milhões que trabalham na iniciativa privada receberão R$ 19,8 bilhões do PIS e 2,72 milhões de servidores públicos, empregados de estatais e militares têm direito a R$ 2,7 bilhões do Pasep. O PIS é pago pela Caixa Econômica Federal e o Pasep, pelo Banco do Brasil.

A nova tabela para os trabalhadores que tiverem direito ao benefício também entrou em vigor nessa quinta-feira (11).

A nova tabela para os trabalhadores que tiverem direito ao benefício também entrou em vigor nessa quinta-feira (11).

Ao todo, a Caixa Econômica Federal liberará R$ 1,9 bilhão neste mês. Aprovado no fim do ano passado, o calendário de liberações segue o mês de nascimento do trabalhador, no caso do PIS, ou o número final de inscrição do Pasep. Os pagamentos ocorrem de 15 de fevereiro a 15 de agosto.

Ao todo, a Caixa Econômica Federal liberará R$ 1,9 bilhão neste mês. Aprovado no fim do ano passado, o calendário de liberações segue o mês de nascimento do trabalhador, no caso do PIS, ou o número final de inscrição do Pasep. Os pagamentos ocorrem de 15 de fevereiro a 15 de agosto.